EV急増で供給追いつかず…「電池向け金属」高騰、中国リチウム5倍高

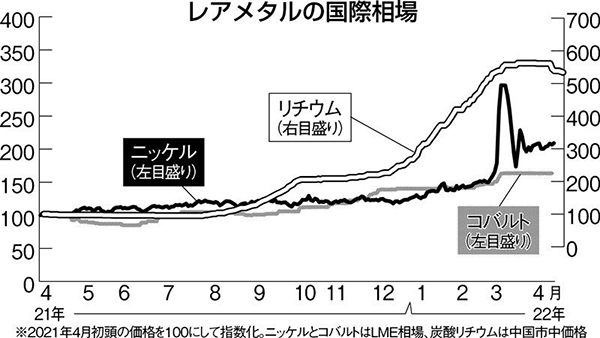

リチウムイオン電池(LIB)の正極材に使うレアメタル(希少金属)の国際相場が高騰している。中国の炭酸リチウム価格は1年前比で約5倍高い。電気自動車(EV)向け需要の急増に供給が追いつかず、需給が逼迫(ひっぱく)した。さらに関連鉱物の精製工程は中国に集中し、供給構造にも課題を抱える。足元ではロシア産シェアが大きい化石燃料をめぐって市場が揺れ動くが、脱炭素社会に向けては電池向け金属の調達網の再構築も急務だ。(田中明夫)

LIBの正極材に使う炭酸リチウムの中国価格は、4月下旬時点でトン当たり45万元近辺と年初比でも約7割高い。2016年や17年につけた同10万元台後半を大きく超えて、最高値圏を推移する。

主要国がコロナ禍で停滞した経済を脱炭素投資で立て直す動きによって、EV向け需要が急増した。中国の21年のEV販売台数は前年比2・6倍の291万台、欧州主要18カ国では同63・5%増の119万台となり、新車販売に占める割合はそれぞれ1割を超えた。

一方、リチウムの供給は、10年代終盤の相場低迷時の上流開発の停滞もあって需要の伸びに追いつけていない。直近の価格高騰で生産増が見込まれるが「需要が非常に強く、いつ相場に調整が入るのか見えない」(阪和興業の伴野純一プラマリーメタル部門担当理事)との声がある。

正極材に使うコバルトやニッケルの国際相場も高い。4月下旬時点のコバルトは1年前比で約6割高く、約4年ぶりの水準にある。18年の高騰後の省コバルト化の動きは一巡し、EV向け需要の増加が相場を押し上げた。

ニッケルはロシア産鉱石の供給懸念の高まりを背景に3月に暴騰したが、年初時点ですでにトン当たり2万ドル近辺と1年前比で約2割高い水準にあった。景気回復で主用途のステンレス鋼向けが増加したことに加え、高純度品を使うLIB向けも拡大した。住友金属鉱山の試算では、22年の電池向け世界需要は前年比約24%増となる見通しだ。

ニッケルの高純度品を扱うロンドン金属取引所(LME)の地金在庫は、直近1年で約7割減少した。最大消費国の中国でも上海期貨交易所(SHFE)の在庫が21年4月以降は1万トンを割り込み、長期レンジの中でも低水準にあって「中国での供給は決して十分とは言えない」(マーケット・リスク・アドバイザリーの新村直弘代表)と見る向きもあり、タイトな需給が続いている。

精製工程、中国に集中 供給構造に課題

LIBの正極材は当面の需要拡大が見込まれるが、供給構造には課題を抱える。国際エネルギー機関(IEA)は21年発行のリポートで、脱炭素に必要な重要鉱物の精製品の生産が中国に集まるリスクに警鐘を鳴らした。 IEAによれば、各国公表の脱炭素目標や政策を前提にすると、40年の鉱物資源需要は20年比でリチウムが12・8倍となる見通しのほか、ニッケルやコバルトは6倍超となる見込み。一方、鉱物の精製工程はリチウムで約58%、コバルトで約65%、ニッケルで約35%が中国に集中する。さらに近年は、世界最大の車載電池メーカーの中国・寧徳時代新能源科技(CATL)が、鉱山会社への出資を通じて上流権益を拡大するなど、勢いが増している。

材料供給が特定地域に偏る状況は、化石燃料のロシア依存度が高い欧州での、足元のエネルギー危機とも構造が重なる。日本エネルギー経済研究所の小山堅専務理事・首席研究員は「重要鉱物でも安定供給の問題は出てくるため、脱炭素(に向けての道のり)は複雑化していく」とみる。

欧州では17年に500社程度が参加する「欧州バッテリー同盟(EBA)」が立ち上げられ、電池工場の誘致など域内供給網の構築が加速している。日本では市場シェアの大きい中国勢などが重要な協業先となるものの、上流権益の確保や原料調達先の多様化などを同時に進め、安定的な電池供給網の構築を急ぐ必要がありそうだ。

阪和興業、豪レイクと基本合意

日本企業も正極材の確保を積極化している。阪和興業は4月、リチウム化合物の生産を手がける豪レイク・リソーシズと製品購入に関する法的拘束力のない基本合意書を締結したと発表した。レイク社がアルゼンチンで24年に稼働予定のリチウム生産事業において、第一段階の年間生産5万トンのうち最大年間2万5000トンを10年間購入する契約に向け具体的協議に入った。

購入したリチウムは、日本企業を含むアジア圏を軸に展開する計画だ。阪和興業の参画事業では、22年中にインドネシアでニッケルやコバルト、24年始めにはメキシコでもリチウムの生産が始まる見込み。中国企業が潤沢な資金と早い意思決定で「次々と(上流権益を)取っているので、当社も事業の旗を立てていかないといけない」(伴野氏)と材料確保を押し進める。

フィリピンでニッケル事業を手がける住友金属鉱山は2月発表の中期経営計画で、正極材生産量を30年度までに22年度見込み比3倍にする目標を掲げた。同月には、住友大阪セメントからリン酸鉄リチウム(LFP)電池材料事業を譲り受けることで合意。航続距離ではニッケル系電池に劣るが、中国では安価なLFP電池の容量シェアが半分を超えるまで伸びており、材料の変化への対応も急ぐ。

一方、住友金属鉱山は4月に、インドネシアで計画していたニッケル事業の中止を発表。コロナ禍の影響で認可取得などに時間を要し、工期を優先する協業先のPTヴァーレインドネシアとの交渉が困難となっていた。ただ、中計の正極材の生産目標は維持し、「並行する他のニッケル鉱源探索を通じて資源の安定確保に努める」(同社)方針だ。

電池材料は需要拡大が見込まれるが、供給網の強化に向けた主要国の動きは速い。政府のリスクマネー供給の拡充や研究開発支援などの措置も講じ、資源調達を加速させる必要がありそうだ。